又是新旧一年交替之际,锂电产业链企业开始为2024年的生产工作进行准备。一方面,上游锂生产商开始与客户商谈2024年的合同;另一方面,下游电池厂开始进行2024年原材料招标活动。

整体的趋势是,锂电材料市场已转变为买方市场,成交价格较去年均大幅下滑,而且还只是明年部分时间的供货价。

磷酸铁锂材料招标落下帷幕

据SMM消息,上周有大厂进行磷酸铁锂、磷酸铁材料招标活动,不过并未透露是否为同一家大厂,但相同的是,招标价没有最低只有更低。

据SMM微号介绍,磷酸铁锂材料生厂商上周齐聚深圳,参加12月13日某电池(电芯)大厂的2024年上半年磷酸铁锂正极材料招标活动。

此次某大厂磷酸铁锂材料招标型号共三种,分别为储能电芯材料S5、动力电芯材料255和265;招标方式为提供对应材料除主原料碳酸锂外的加工费,封标。

招标共分为三轮进行,低价者为首,共11家企业参与,最后5家企业中标。

值得注意的是,SMM消息指出,265型号招标要求前两名中标者满足265性能的产品产能要达到10万吨及以上;结算方式为“账期+迪链承兑”。

至于备受关注的招标价格,据悉,三种型号的磷酸铁锂材料中标价格均较低,“相比2023年的招标,加工费下行约10%”。

以低价换取订单,利润空间必然会被压缩,故而投标企业的产能规模等实力也是重要考量因素。SMM消息显示,最终中标的5家企业为二三线及以上的磷酸铁锂材料企业,中标企业的产能超过100万吨/年。

此外,同样是来自SMM官方网站的消息显示,12月16日-18日,某大厂将举行磷酸铁锂前驱体磷酸铁招标活动,共有约8家竞标者受邀参加。然而,部分应邀者已退出竞标。主要原因是高价引起大厂不满且不中,而低价竞争导致企业亏损并影响企业名声,同时也打乱了给其他客户的供货价格体系。

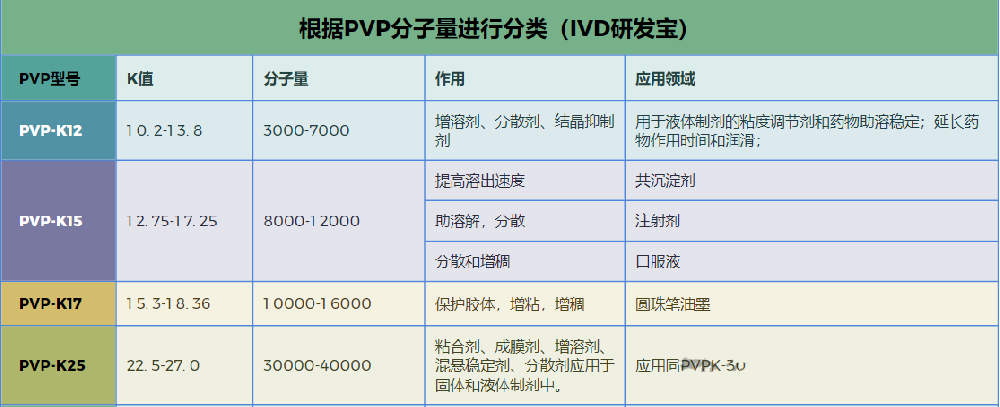

作为参考,鑫椤锂电的数据显示,12月15日,动力型磷酸铁锂材料的均价为4.65万元/吨,略跌0.15%;电池级正磷酸铁均价为1.115万元/吨。

鑫椤锂电(单位:万元/吨)

同时,ICC鑫椤资讯数据显示,2023年1-10月全球磷酸铁锂正极产量134.59万吨,同比增长44.48%。TOP10企业分别是:湖南裕能、德方纳米、湖北万润、融通高科、常州锂源、友山科技、安达科技、国轩高科、金堂时代、山东丰元。

作为对比,根据ICC鑫椤资讯,2022年全年磷酸铁锂正极产量合计为111.09万吨,同比增长132.77%。

此前华金证券分析认为,2023年,磷酸铁锂正极有效产能将达256.7万吨,约是全球需求量的2.10倍。

另据SMM预计,2024年产能的6-7成释放便可满足当年国内磷酸铁锂需求。

显然,产能过剩是磷酸铁锂材料上演激烈“价格战”的核心原因。同时,通常年底至来年的第一季度为市场传统淡季,故而已有部分磷酸铁锂企业开始减产、停产。

锂价议价折扣比去年更大

来自财联社的消息显示,锂生产商最近一直在与客户(主要是亚洲客户)商谈2024年的合同。

其中,主要有两个变化:

一是锂行业开始由固定价格的长期供应合同转向以现货价格的溢价或折价签订年度协议。

二是据不愿透露姓名的熟知内情的人士指出,目前正在讨论的价格折扣比去年更大,折价大约为现货价格的5%至10%。同时,一些提议的折价可能只适用于明年部分时间的供应,而且最终可能还会改变。

目前锂行业的年度议价谈判仍在进行中,通常会持续到年底,最终价格的揭晓尚需等待一些时日。另外,值得注意的是,正在讨论的供应量与一年前相比变化不大。

整体来看,锂价议价方式大变、定价下跌,但供应量或许几无变化,说明业内人士对明年前景谨慎氛围浓重。

究其原因,与磷酸铁锂材料中标价走低一样,根本原因在于供需矛盾,下游消费需求走弱、库存上升。多个数据源均显示,今明两年是锂项目大规模投产和释放产能的阶段。

根据公开资料统计,全球锂资源新规划项目多数将于2023年四季度起陆续投产,2024年新增项目将持续放量。

中信期货预计,2023年—2026年全球锂矿资源增速将分别达到45.8%、61.5%、34.2%、13.0%,期间全球锂资源有效产量预计分别达到111万吨LCE、180万吨 LCE、241万吨LCE和272万吨LCE,相较2021年的54万吨LCE增长数倍。

世界经济论坛(WEF)预测,到2025年,全球锂的需求量将达到150万吨碳酸锂当量。

另据Rystad Energy最新预测,明年全球电池需求将增长38%,低于今年预计的53%。

这意味着,未来一年下游电池需求将处于低增长,而碳酸锂未来两年将陷入全面过剩,锂价大幅反弹似乎不太可能。

穿越“寒冬”,“活下去”

事实上,今年以来,整个锂电产业链已经全面进入产能过剩时代。据24潮不完全统计,截止目前,在动力电池、正极材料、负极材料、电解液与锂电隔膜这5大细分产业链中,企业产能规划均远超2025年第三方研究机构对市场需求的预测上限。

基于隐现的产能过剩风险,在今年年初开始,早已出现锂电企业普遍降价抛货的现象。尤其是现在正值年底年底,不少企业在年底抛货以增加营收,从而使年度财务报表更“好看”。

大降价环境之下,势必会对整个产业链环节的利润分配产生一系列新的影响。以天齐锂业为例,2022年公司归母净利润高达241亿元,今年前三季度则直接下滑至80.99亿元,比腰斩还多。

在市场的“寒冬”之下,无人能幸免。而要想穿越新一轮产能过剩周期,“活下去”是首要目标,企业的资金链安全、全球化布局、经营成本、技术突破和产品力等将成为核心竞争砝码,同时也将催生全新的产业格局。