一)实际供给情况:主要看单体NVP产能

巴斯夫:将近4万吨,其中德国工厂很老,2万吨的量;上海产能没有NVP;美国工厂2万吨不到,都是K30(偏低端的品种)。他们不愿意将市场份额不超过30%(反垄断)

亚斯兰:3~4万吨的量;

中国:新开源1.3+国内其他1万吨(其中高分子量20%)。

中盐(红四方):一部分供巴斯夫上海,一部分自用,1000吨不到

四川天华:1000~2000吨,全部给了斯泰克,斯泰克卖给欧洲的一个场河北科玛:做NVP,神话、安徽,1000吨左右,科玛的原料给到邦森焦作中维:21年可以买原料做代工,目前停工

二)不同牌号价格的变化情况:

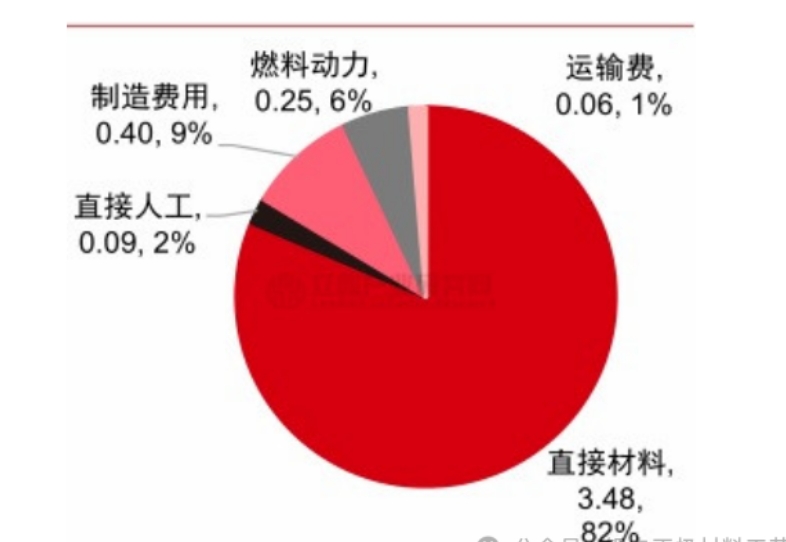

2000年之前7~9万/吨,2000年国产化后巴斯夫6万/吨,最低到5万,国产2000年国产化之后是6万,后面逐步打价格战抢市场,最低到2万多到3万,盈亏平衡点在3万/吨(基于历史原材料和能源价格)。21年整体价格回到5万元/吨,后跟随BDO的涨价再度涨回7万元/吨,其中部分厂家扛不住原材料价格的上涨,选择了停工,供给收缩造成后来的供需格局紧张,供给只要有几千吨量的波动,就对市场的冲击就很大。

当前国内市场价格:

PVP-K30:7万多一点,整体占了80%;

PVP-K90:9万多一点,固体胶棒、化妆品水膜、医药,不到20%;PVPP:12~14万/吨,啤酒、饮料、食品。

目前国内厂商跟着新开源的涨价来涨价,大概比新开源的产品低3千元/吨的水平。

国际价格:

巴斯夫:18欧元/公斤左右,今年10月份凡是巴斯夫PVP涨价9-14万元/吨(涨了10欧元左右)。现在产品没有低于20元/吨,相当于10月份涨价50%左右。21年开工率70~80%,今年不断在降负荷,近期仅保留很少一部分特别高端的产品生产能力和库存(停的是NVP,个别不能放弃的客户开了一点点PVP装置)。

亚斯兰:21年5月和10月分别涨了一次价,源于原材料BDO价格的上涨,10~12美金/公斤的基础上,每次涨幅15%

三)主要几个下游需求领域在PVP涨价后被替代的潜在风险医药:目前没找到被替代的产品;

其他领域:水溶性高分子非常少,很难找到第二个。

巴斯夫再度开工之后,被新开源抢走的客户还会不会被巴斯夫抢走?

对于巴斯夫德国工厂来说,欧洲市场占比约一半,由于PVP在下游占比非常小,客户对价格不敏感,还是愿意用高价的巴斯夫产品;但印度、巴基斯坦、孟加拉、南美等国的市场会被我们抢过来,即便巴斯夫再度开工,这部分市场也难度回到巴斯夫手里。

其他补充:PVP生产的本身是由技术壁垒的,其中高聚合度的产品尤其有门槛,体现在提纯阶段:固体用重结晶,液体用精馏,杂质到晶体粉,电子行业等对他们有要求的,市场切入进来并不容易。直接的影响就是新进入的产能开始也只能厂是生产K30这类产品,高聚合度的产品还需要比较长的周期去优化和客户验证。