9月锂电池板块指数弱于沪深300指数。2023年9月,锂电池指数下跌3.36%,新能源汽车指数下跌1.86%,而同期沪深300指数下跌2.69%,锂电池指数弱于沪深300指数。

9月我国新能源汽车销售同比增长且创历史新高。2023年9月,我国新能源汽车销售90.4万辆且创单月历史新高,同比增长27.77%,环比增长6.86%,9月月度销量占比31.76%,主要系政策支持、新能源整车总体降价和多款新能源新车上市等。2023年8月,我国动力电池装机34.88GWh,同比增长25.69%,其中三元材料占比30.98%;宁德时代、比亚迪和中创新航装机位居前三。

上游原材料价格总体仍承压。截止2023年10月11日,电池级碳酸锂价格为17.05万元/吨,较2023年9月回落15.59%;氢氧化锂价格为16.44万元/吨,较9月初回落15.86%,预计二者长期价格总体承压,短期将企稳。电解钴价格26.0万元/吨,较9月初上涨3.59%,短期预计震荡为主;钴酸锂价格20.5万元/吨,较9月回落19.61%;三元523正极材料价格16.85万元/吨,较9月初回落10.37%;磷酸铁锂价格6.0万元/吨,较9月初回落16.67%,短期总体承压。六氟磷酸锂价格为9.3万元/吨,较9月初回落16.22%,短期预计有望企稳;电解液为2.37万元/吨,较9月初回落21.0%,短期预计将企稳。

维持行业“强于大市”投资评级。截止2023年10月11日:锂电池和创业板估值分别为16.53倍和35.57倍,结合行业发展前景,维持行业“强于大市”评级。9月锂电池板块走势弱于主要指数表现,主要系市场风格切换、上游原材料价格总体仍承压,以及板块内部分标的业绩不及预期。结合国内外行业动态、细分领域价格走势、月度销量及行业发展趋势,行业景气度总体持续向上,短期重点持续关注上游原材料价格走势和月度销量。考虑行业相关政策表述、原材料价格走势、目前市场估值水平及行业未来增长预期,短期建议适度关注板块投资机会,同时密切关注指数走势及市场风格。中长期而言,国内外新能源汽车行业发展前景确定,板块值得重点关注,同时预计个股业绩和走势也将出现分化,建议持续重点围绕细分领域龙头布局。

风险提示:行业政策执行力度不及预期;细分领域价格大幅波动;新能源汽车销量不及预期;行业竞争加剧;盐湖提锂进展超预期;系统风险。

/报告正文/

1.行情回顾

根据万得统计:2023年9月,锂电池板块指数下跌3.36%,新能源汽车指数下跌1.86%,而同期沪深300指数下跌2.69%。2023年9月走势显示:锂电池指数走势弱于沪深300指数,而新能源汽车指数走势强于沪深300指数。

个股方面,2023年9月锂电池概念板块中上涨个股25只,下跌个股66只;剔除锂电池板块中概念个股后,2023年9月涨幅前5个股分别为科达制造、国光电器、欣旺达、厦钨新能和海目星,涨幅分别为15.61%、8.55%、6.69%、6.07%和5.05%;9月跌幅后5个股分别为德方纳米、天赐材料、容百科技、科达利和宁德时代,跌幅分别为18.37%、17.67%、17.61%、17.35%和14.17%。

2.新能源汽车销量及行业价格

2.1.新能源汽车销量

2.1.1.我国新能源汽车销售

根据工信部和中汽协相关数据:2020年我国新能源汽车合计销售132.26万辆,同比增长9.66%,略超市场预期,合计占比5.23%,月度销售呈现前低后高走势;2021年合计销售350.72万辆,同比增长165.17%,合计占比13.36%;2022年全年销售687.26万辆,同比增长95.96%,合计占比大幅提升至25.60%。

2023年9月,我国新能源汽车销售90.40万辆,同比增长27.77%,环比增长6.86%;2023年9月月度销量占比31.63%,占比维持高位。2023年9,我国汽车企业出口44.4万辆,环比增长9%,同比增长47.7%,其中新能源汽车出口9.6万辆,环比增长6.67%,同比增长88.24%。9月我国新能源汽车销售创历史单月新高总体符合预期,多方因素共同作用下,我国新能源汽车产业快速发展;新能源汽车作为汽车产业转型升级的主要方向,发展空间广阔;国务院常务会议提出要巩固和扩大新能源汽车发展优势,延续和优化新能源汽车车辆购置税减免政策,将有利于进一步稳定市场预期,更大释放新能源汽车消费潜力;工信部等已开展2023年新能源汽车下乡活动,预计有助于提升全年销量。2023年以来,我国新能源汽车合计销售627.49万辆,同比增长36.65%,合计占比29.79%;我国新能源汽车合计出口82.10万辆,同比增长110.51%。结合汽车消费为2023年重点支持对象,我国新能源汽车产业链总体竞争优势显著,行业发展驱动力逐步过渡至强产品驱动,总体预计2023年我国新能源汽车销售仍将增长,但增速将下降,其中海外出口增速将高于国内销售增速。

长期以来,我国新能源汽车坚持纯电动为主的发展战略。2020年我国纯电动合计销量107.29万辆,同比增长11.02%,合计占比81.12%;2021年合计销售290.06万辆,同比增长170.36%,合计占比82.70%;2022年全年销售535.18万辆,同比增长84.51%,合计占比77.87%。2023年9月,我国纯电动新能源汽车销售62.4万辆,同比增长16.42%,环比增长5.03%,9月纯电动占比69.36%。2023年以来,我国纯电动新能源汽车合计销售449.16万辆,同比增长25.75%,合计占比71.58%。结合我国新能源汽车发展战略和历史占比,总体预计2023年我国纯电动占比将在75%上下波动。

2.1.2.比亚迪新能源汽车销售

2020年,比亚迪新能源汽车销售18.97万辆,同比下降17.35%,在公司汽车销量中占比44.43%。2021年,比亚迪新能源汽车销售60.38%,同比大幅增长218.30%,占比大幅提升至81.58%;2022年,比亚迪新能源汽车合计销售186.35万辆,同比增长208.64%,由于比亚迪在2022年4月专注发展新能源汽车停售燃油车,占比大幅提升至99.73%。

2023年9月,比亚迪新能源汽车销售28.55万辆,同比增长42.83%,环比增长4.76%。其中,9月比亚迪海外销售新能源乘用车合计销售28039辆,连续11月海外销售过万辆并连续突破2万辆。2023年1-9月,比亚迪新能源汽车合计销售207.96万辆,同比增长76.23%;海外合计销售14.55万辆。考虑公司产业链优势显著、新能源汽车产品矩阵丰富,新产品相继投入市场且持续放量,以及海外市场前期布局预计将持续放量,总体预计比亚迪销量仍将维持高增长,其中出口将持续高增长。

2022年,比亚迪纯电动新能源汽车销售91.11万辆,在比亚迪新能源汽车销售中合计占比48.89%。2023年9月,比亚迪纯电动新能源汽车销售15.12万辆,同比增长59.25%,月度销售占比52.60%;2023年以来合计销售104.84万辆,合计占比50.41%。

2.1.3.全球新能源汽车销售

2020年,全球新能源乘用车销售311.25万辆,同比增长40.84%;2021年销售650万辆,同比增长108%;2022年,全球新能源乘用车销售1007.53万辆,同比增长56.40%,占比由2021年的9%大幅提升至2022年的14%;全球纯电动车销量723.31万辆,占全球新能源车市场的72%。全球新能源汽车高增长,主要受益于中国新能源汽车市场增长,中国新能源汽车全球占比由2021年51%提升至2022年的65%。

根据CleanTechnica数据:2023年8月,全球新能源乘用车销量123.85万辆,环比增长12.12%,同比增长46.12%,占据整个汽车市场18%的份额(纯电动车占比13%)。2023年1-8月,全球新能源乘用车合计销量816.18万辆,同比增长41.26%。

2.2.动力电池

2.2.1.我国动力电池产量

根据中国汽车动力电池产业创新联盟相关数据:2020年,我国动力电池产量83.42GWh,同比下降2.28%;2021年大幅增至219.68GWh,同比大幅增至163.34%;2022年,我国动力电池累计产量545.22GWh,同比大幅增长148.19%,连续两年翻倍增长。

2023年8月,我国动力和储能电池合计产量73.35GWh,同比增长46.75%。2023年以来,我国动力及储能电池累计产量456.25GWh,同比增长46.8%。

2022年我国动力电池出口量共计68.08GWh,其中三元电池出口量46.92GWh,合计占比68.9%;磷酸铁锂电池出口量20.89GWh,合计占比30.7%。2023年8月,我国动力和储能电池合计出口12.47GWh,其中三元电池出口6.84GWh,三元电池出口占比54.87%;磷酸铁锂电池出口量5.54Wh,出口占比44.44%。2023年以来,我国动力及储能电池合计出口87.9GWh,累计同比增长163.2%。

2.2.2.我国动力电池装机量

根据中国汽车动力电池产业创新联盟相关数据:2020年,我国新能源汽车动力电池装车量合计装机63.63GWh,同比增长2.38%,装机增速略低于新能源汽车销售增速;2021年,我国动力电池装机155.02GWh,同比增长143.63%;2022年合计装机294.66GWh,同比增长90.09%。

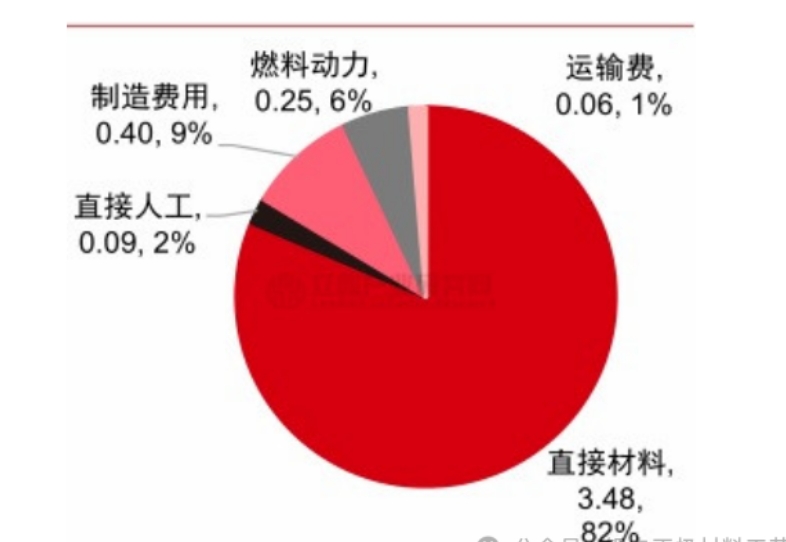

2023年8月,我国新能源汽车动力电池装机量34.88GWh,同比增长25.69%,环比增长8.20%,主要系新能源汽车销售同比环比均增长且创年内月度新高;2023年以来,我国新能源汽车动力电池累计装机219.25GWh,同比增长35.27%。

细分市场看:2020年乘用车合计市场占比74.29%,2021年占比大幅提升至85.26%,2022年合计占比持续提升至88.66%。2023年8月乘用车装机31.73GWh,占比90.96%;2023年以来,乘用车合计装机占比91.82%。就材料体系而言:2020年三元材料合计占比60.64%,2021年占比大幅回落至48.21%,2022年占比37.48%,较2021年回落10.73个百分点。2023年8月,三元材料装机10.81GWh,装机占比30.98%;2023年以来,三元材料累计占比31.64%。

2023年8月,我国新能源汽车市场共计336家动力电池企业实现装车配套,较去年同期减少4家;排名前3家、前5家、前10家动力电池企业动力电池装车量分别为28.2GWh、30.7GWh和34.0GWh,占总装车量比分别为80.9%、88.0%和97.5%,其中宁德时代以15.45GWh稳居行业第一,比亚迪和中创新航分别位居第二和第三。2023年以来,排名前3家、前5家、前10家动力电池企业动力电池装车量分别为178.3GWh、196.0GWh和213.7GWh,占总装车量比分别为81.3%、89.4%和97.5%。

2.3.产业链价格

根据万得和百川盈孚相关数据:2020年,碳酸锂价格走势先抑后扬,在7月初触底后持续回升至12月31日的5.35万元/吨;2021年以来,碳酸锂价格总体大幅飙涨,其中电池级碳酸锂由年初的5.35万元/吨大幅涨至年底的28.20万元/吨,较2021年初上涨427.10%;2022年初以来碳酸锂价格总体持续上涨,于12月见顶后总体持续回落,短期见底后反弹。截止2023年10月11日,电池级碳酸锂价格为17.05万元/吨,较2023年9初的20.20万元/吨回落15.59%。

2020年氢氧化锂价格总体趋势为震荡下行;2021年以来氢氧化锂价格大幅上涨,于2022年12月见顶后总体持续回落,2023年以来呈现先抑后扬走势。截止2023年10月11,电池级氢氧化锂价格为16.44万元/吨,较2023年9月初的19.54万元/吨回落15.86%。结合产能释放预期、企业生产成本、下游需求增速及行业发展趋势,预计短期电池级碳酸锂和氢氧化锂长期价格总体仍承压,短期将企稳。

2020年,电解钴价格总体窄幅震荡;2021年总体震荡向上,年底价格为49.7万元/吨;2022年先扬后抑。2023年以来总体承压,截止2023年10月11日,电解钴价格26.0万元/吨,较2023年9月初的25.1万元/吨上涨3.59%,短期总体震荡为主。由于钴是钴酸锂重要原材料且成本占比高,钴酸锂价格总体与电解钴高度正相关。2019-2020年钴酸锂价格走势与电解钴趋同,总体为区间震荡;2021年以来总体震荡向上,2021年12月31日价格为42.8万元/吨;2022年呈现先扬后抑走势,2023以来总体承压。截止2023年10月11日,钴酸锂价格为20.5万元/吨,较2023年9月初的25.5万元/吨回落19.61%,结合电解钴价格走势,预计钴酸锂价格短期有望企稳。

2023年以来,硫酸钴价格总体承压,趋势总体与电解钴价格趋同。2023年10月11日,硫酸钴价格为3.70万元/吨,较2023年9月初的4.20万元/吨下降11.90%。三元前驱体主要原材料成本在于其中的钴,其价格趋势总体与硫酸钴价格趋同,2023年以来总体承压。2023年10月11日,三元前驱体价格为8.05万元/吨,较2023年9月初的8.65万元/吨回落6.94%,结合钴价走势,短期价格将企稳。

2019-2022年三元523正极材料价格走势总体与钴价趋同。2023年以来显著回落后反弹,截止10月11日,三元523正极材料价格为16.85万元/吨,较2023年9月初的18.80万元/吨回落10.37%。

磷酸铁锂价格2018年以来总体趋势为下降,2020底已呈现企稳向上特点;2021年以来总体震荡向上,于2022年12月见顶后总体承压。2023年10月11日价格为6.0万元/吨,较2023年9月初的7.2万元/吨回落16.67%,主要系短期需求显著增速回落及上游原材料价格短期承压。结合上游原材料价格走势、行业下游需求预期、产能释放进度和不同动力电池技术装机特点,短期预计总体承压。

2018-2020年,六氟磷酸锂价格总体趋势为震荡下行,但2020年8月触底后持续回升,2020年底价格为10.70万元/吨;2021年以来大幅上涨,年底价格为55万元/吨,较年初的10.7万元/吨上涨414%;2022年呈现先扬后抑走势,于2月见顶后持续大幅回落。截止2023年10月11日价格为9.3万元/吨,较2023年9月初的11.1万元/吨回落16.22%,主要是新增产能释放,及下游需求增速放缓,预计长期承压短期有望企稳。

DMC为电解液主要溶剂,2023年以来价格总体稳定,截止2023年10月11日:DMC价格为4200元/吨,较2023年9月初4400元/吨回落4.55%,总体预计区间震荡。电解液价格主要取决于上游电解质、添加剂和溶剂价格,同时与行业竞争格局紧密相关,且不同应用领域产品价格区别较大。2018年以来,电解液价格总体趋势向下,但2020年第三季度以来总体持续回升;2021年以来总体大幅上涨,年底价格为12万元/吨,较年初的4.15万元/吨上涨189.2%;2022年呈现先扬后抑走势,于11月见顶后持续回调。2023年以来总体承压,呈现先抑后扬走势,截止10月11日价格为2.37万元/吨,较2023年9月初的3.0万元/吨回落21.0%,主要与主要原材料六氟磷酸锂价格回落有关。结合六氟磷酸锂价格走势、行业成本、下游需求预期及产能释放,预计短期价格将企稳。