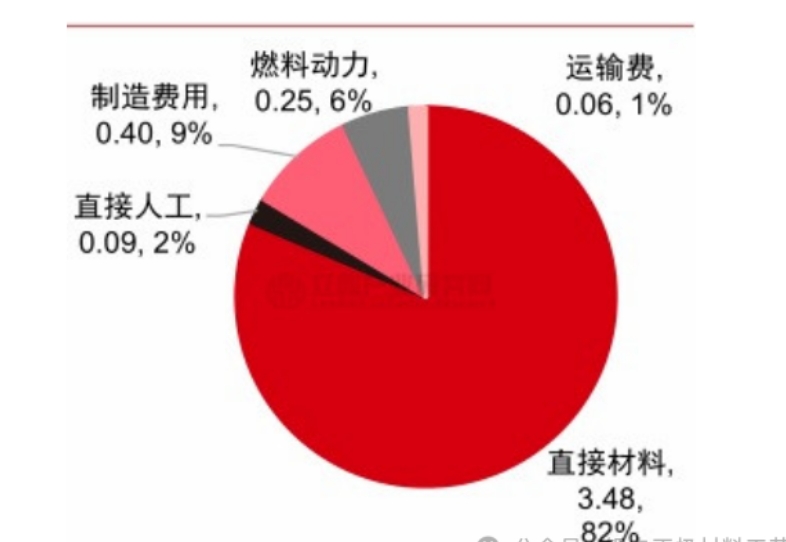

1、澳大利亚锂辉石CIF价格录得1019美元/吨,周环比下跌26美元/吨,2-2.5%锂云母价格7718元/吨,周环比下跌113美元/吨。上周雅保锂辉石招标设计总量14000吨,成交价格980美元/吨,CIF中国。6月,国内十家锂云母产量9940吨LCE,同比增88.61%,环比降13.49%,1-6月累计生产55150吨LCE,累计同比增71.17%;目前锂云母价格与部分云母矿开采成本接近。

2、周度碳酸锂产量14936吨,周度环比增113吨,百川口径周度产量16210吨,周环比减49吨,其中江西降238吨。目前外采锂辉石和锂云母产碳酸锂利润均倒挂。

3、根据数据,碳酸锂周度库存115702吨,周环比增4609吨,其中冶炼厂增2977吨,下游库存增768吨,其他环节增865吨;百川口径库存增1050吨至28170吨。

4、6月碳酸锂产量总计66243吨,环比增5.92%,同比增61.09%,1-6月累计生产29.85万吨,累计同比增48.84%。其中,辉石产碳酸锂29783吨,同比增136.77%,云母产碳酸锂17780吨,同比增69.51%,盐湖产碳酸锂12980吨,同比增34.94%。7月产量预计66755吨,预计环比增0.77%,辉石和盐湖高产有增量。

5、磷酸铁锂6月产量18万吨,月环比降8.9%,同比增27.58%;三元产量49345吨,环比降4.92%;7月排产,磷酸铁锂降3.92%至17.3万吨,三元增16.32%至57400吨。

上游外采利润开始倒挂,但尚未见有效减产,在下游偏弱运行的情况下,库存继续累加,全面过剩格局延续。策略建议:过剩情况下,出现阶段性成本压力,轻仓沽空。